建筑型央企在水環境領域同樣占據一定的市場比例,且多以聯合體形式中標。

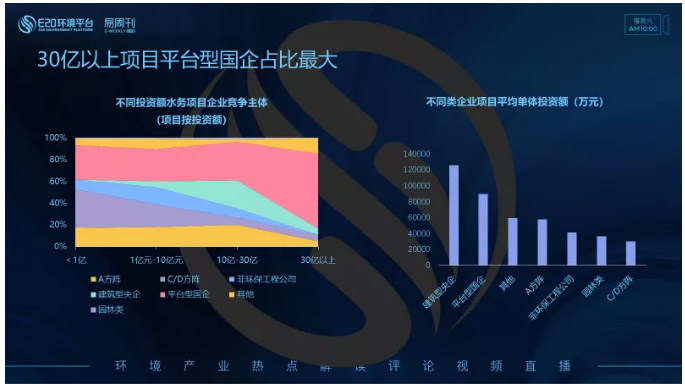

左圖,分析不同投資額區間水務項目中標企業類型發現,2020年前三季度,水務A方陣企業在小于30億項目中,隨著金額增加占比變化不明顯,當項目投資額大于30億,占比明顯減小;C/D方陣企業則隨著項目投資額增加,占比不斷減小,在<1億的項目中,占比最大,由此說明C/D方陣更傾向投資額相對較小的項目;平臺型國企在各個投資額區間均占了較大的市場份額,在30億以上項目中,占比最大,近70%。

右圖為不同類型企業中標項目的平均單體投資額,建筑型央企中標水務項目平均單體投資額最大,其次是平臺型國企,C/D方陣企業平均單體投資額最小。

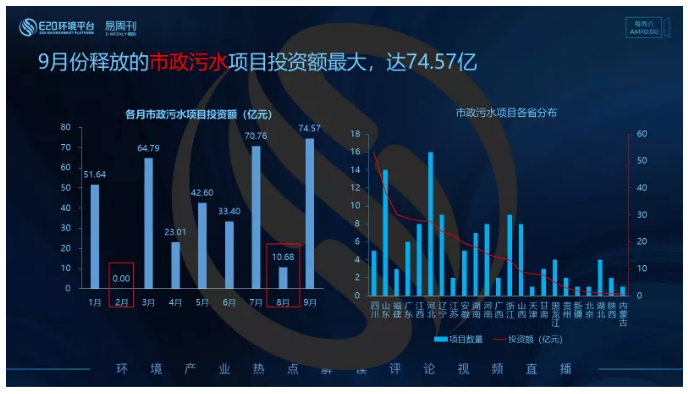

市政污水類項目:9月投資額釋放最大,達74.57億

時間維度看(左圖),2020年前三季度,9月釋放的市政污水類項目投資額最大,達74.57億;其次是7月,投資額達70.76億;2月由于疫情影響,沒有市政污水類項目中標。另外,由于8月釋放的市政污水類項目數量較少,且大部分項目為縣級污水廠項目,平均單體投資較小,因此8月份總投資額也較小。

從項目各省分布分析(右圖),前三季度釋放的市政污水項目按投資額排名前三的省份分別是四川、山東、福建,而按項目數量排名前三的為河北、山東、遼寧。

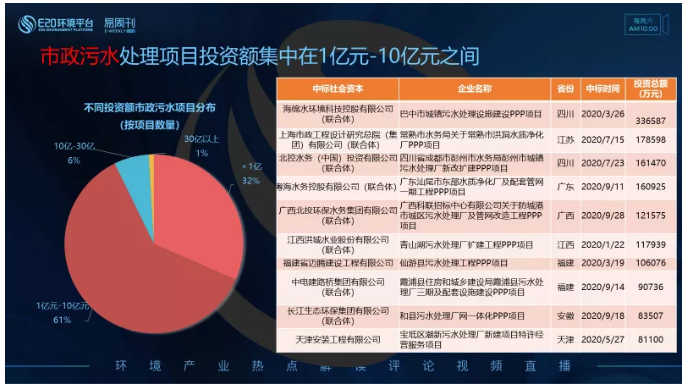

對市政污水類項目按不同投資額劃分(左圖),市政污水處理類項目的單體投資額多在“1億元-10億元”之間,占比達61%;其次是<1億的項目,占比32%;投資額>10億的市政污水類項目相對較少,占比僅7%。

右表為“8億以上市政污水處理類項目”列表,共計10個,項目分別分布在四川、江蘇、廣東、廣西、江西、福建、安徽、天津幾個省市。

水環境類項目:9月投資額釋放最大,為298億

對比各月水環境項目投資額發現(左圖),9月的投資額最大,為298億,通過數據庫獲悉該月水環境類項目的釋放數量最多;7月份水環境類項目釋放的市場份額最小,僅14.98億元,一方面由于其項目釋放量少,另一方面因為該月項目的單體投資額均較小。

對比分析不同省份水環境市場情況(右圖),投資額排名前三的省份分別是河北、重慶、廣東,項目數量最多的省份為廣東省。

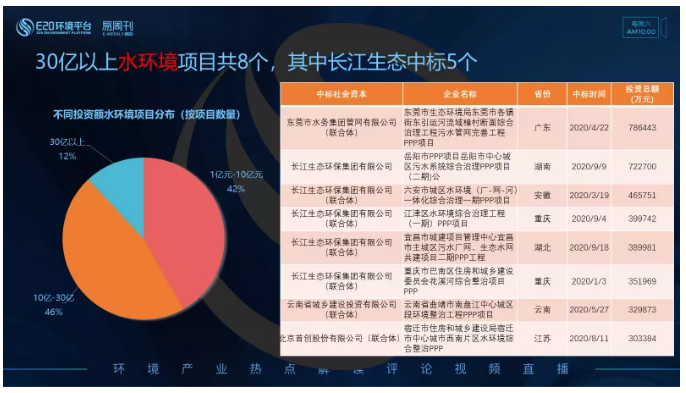

與市政污水類項目不同,水環境項目單體投資額相對較大。2020年前三季度,水環境類項目的單體投資額均為1億+,其中:投資額10億-30億的水環境項目最多,占比達46%;其次是1億元-10億元的水環境項目占比42%;30億以上的項目,占比12%。

右表為“30億以上水環境類項目”,共8個,其中長江生態環保集團有限公司中標5個,且僅在9月份就中標3個30億以上水環境項目。

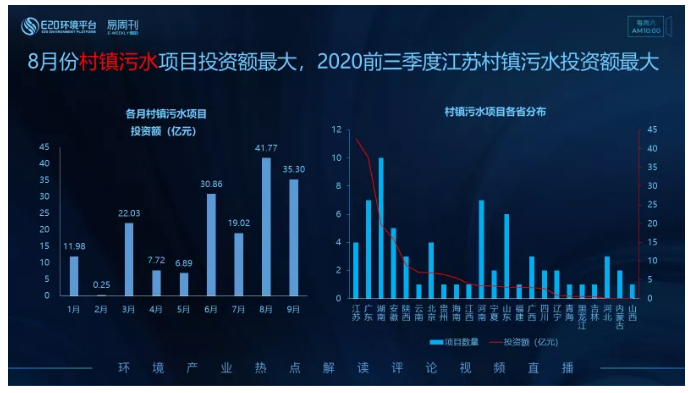

村鎮污水類項目:8月投資額釋放最大,江蘇項目總投資額最大

左圖為各月村鎮污水類項目釋放情況,8月釋放的村鎮污水類項目投資額最大,其次是9月份。

右圖,各省份釋放情況:村鎮污水類項目投資額排名前三的省份分別為江蘇、廣東、湖南,雖然江蘇省項目數量少,但項目單體投資額較大。

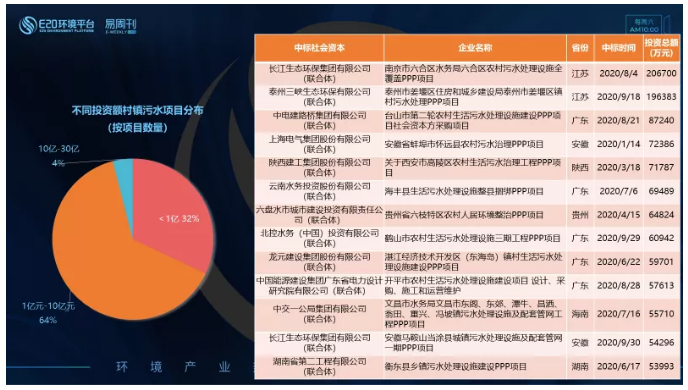

村鎮污水類項目和市政污水類項目單體投資額規模比例較為相似,多集中在1億元-10億元之間,占比達64%;其次為1億元以下的項目,占比32%;10億-30億的項目,占比4%。

右表為“5億以上村鎮污水類項目”,共計12個,中標社會資本均為聯合體。

更多環保市場動態,E20研究院數據中心將持續為您更新,敬請期待!

編輯:徐冰冰

版權聲明:

凡注明來源為“中國水網/中國固廢網/中國大氣網“的所有內容,包括但不限于文字、圖表、音頻視頻等,版權均屬E20環境平臺所有,如有轉載,請注明來源和作者。E20環境平臺保留責任追究的權利。

媒體合作請聯系:李女士 13521061126